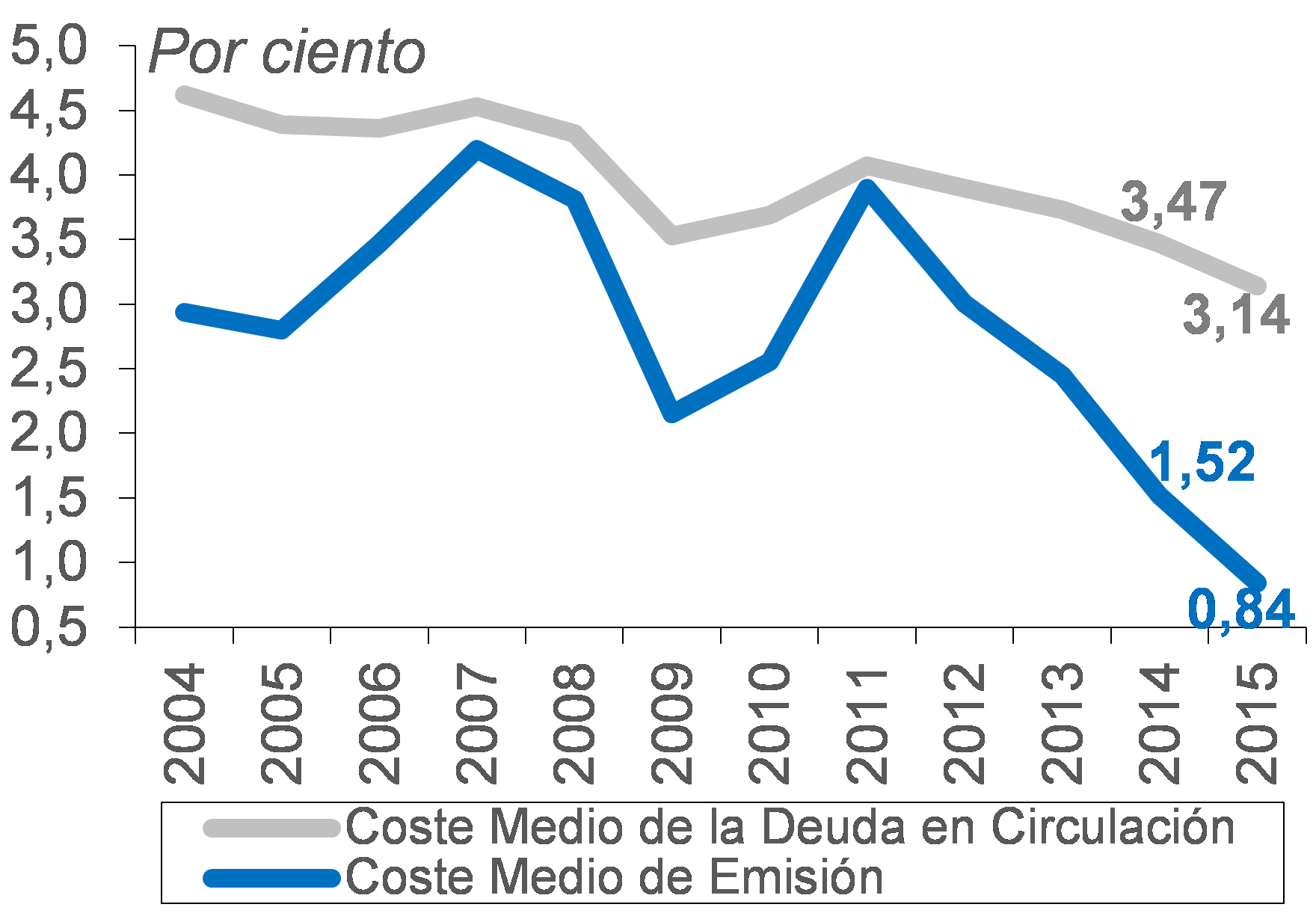

- 2015 se cierra con los costes de emisión y deuda en circulación más bajos de la historia y el alargamiento de la vida media

- Las tenencias de deuda no segregada en manos de inversores no residentes se sitúan en el 53,5% del total

El Tesoro Público ha fijado como objetivo para 2016 una emisión neta de 45.000 millones de euros, cifra inferior en un 9,1% a la prevista en los Presupuestos Generales del Estado para el año próximo. De esta cantidad, la mayor parte (41.000 millones) serán emisiones a largo plazo y el resto, Letras del Tesoro. En el conjunto del año que ahora termina, la emisión neta también ha sido inferior a la prevista a principios de año, con los costes de emisión y de deuda en circulación más bajos de la historia y un alargamiento de la vida media. En concreto, la emisión neta se situó en 47.717 millones de euros, 7.283 millones menos de lo inicialmente previsto, con un coste del 0,84% (3,14% para el total de la deuda en circulación) y un alargamiento de la vida media hasta los 6,45 años. La deuda en manos de no residentes supone el 53,5% del total.

La progresiva reducción del déficit público permite una menor apelación al mercado en estos últimos años, desde los máximos alcanzados en 2012. En 2015 la emisión neta del Tesoro se ha situado en 47.717 millones de euros, la mitad respecto de la llevada a cabo hace cuatro años. Los 45.000 millones previstos para 2016 suponen una reducción adicional del 5,7%. La emisión bruta también se rebaja en estos años. Pasa de 236.817 millones de euros al cierre de 2015, hasta los 226.694 previstos para 2016. En el próximo año, la mayor parte de la emisión neta se centrará en el largo plazo (41.000 millones), y si se incluyen los vencimientos, la distribución será de 125.301 millones a medio y largo plazo y 101.393 en Letras del Tesoro.

La financiación del Tesoro en 2015

La financiación del Tesoro en 2016

La mayor parte de los 236.817 millones de financiación bruta de 2015 se ha obtenido en 48 subastas, 24 de Bonos y Obligaciones del Estado y 24 de Letras del Tesoro. El resto del programa de emisiones se ha cubierto mediante cuatro sindicaciones de Obligaciones del Estado. La sindicación permite diversificar geográficamente y por tipo de inversor la colocación de bonos al tiempo que dota a las nuevas referencias de liquidez en los mercados globales. Se han emitido mediante esta técnica dos nuevas referencias de Obligaciones del Estado a 10 años, por un importe total de 14.000 millones de euros, una referencia de Obligaciones del Estado a 15 años por importe de 7.000 millones de euros y una referencia de Obligaciones del Estado a 15 años ligada a la inflación de la Zona del Euro por importe de 3.500 millones de euros. El programa de Bonos y Obligaciones del Estado indexados a la inflación de la Zona Euro, inaugurado en 2014, ha pasado en 2015 a formar parte del programa de subastas regulares.

Las subastas han disfrutado de buena demanda, como se refleja en las elevadas ratios de cobertura, 2,27 de promedio en las subastas de Bonos y Obligaciones y 2,42 en las de Letras.

Gráfico 1: Coste medio de la Deuda en circulación y de emisión

Gráfico 2: Vida media de la Deuda del Estado en circulación

En 2015 el Tesoro ha conseguido reducir además el coste y el riesgo de la cartera de Deuda del Estado. El coste medio de emisión de la Deuda del Estado ha descendido desde el 1,52% en 2014 hasta el 0,84% en 2015. Ello ha incidido en un menor coste medio de la Deuda del Estado en circulación que ha pasado de un 3,47% a finales de 2014 a un 3,14% a finales de 2015. Ambas cifras son las más bajas de la historia del Tesoro. A partir de 2013 aumenta la vida media de la Deuda en circulación. Esta tendencia se ha intensificado en 2015, año en el que se ha pasado de una vida media de 6,28 años a 6,45 años.

Las tenencias de Deuda del Estado no segregada en manos de inversores no residentes se situaron a finales de noviembre de 2015, último dato disponible, en 418.738 millones de euros, un 53,5% del total de la cartera registrada. Este dato contrasta con el mínimo registrado en 2012, año en el que la cartera registrada en manos de inversores no residentes se situaba en 191.836 millones de euros.

El calendario de emisiones para 2016 es el siguiente:

Calendario de Subastas en 2016 y enero de 2017

El grueso del programa se ejecutará mediante la celebración de subastas ordinarias de Bonos y Obligaciones del Estado y de Letras del Tesoro. Ocasionalmente se podrá recurrir a métodos alternativos de emisión, como las sindicaciones bancarias, las colocaciones privadas o las subastas especiales.